存量博弈時代房企普遍經(jīng)營不易的背景下,世茂房地產(chǎn)掉隊數(shù)年后逆勢崛起較為罕見。其銷售規(guī)模的暴漲,很大程度得益于踩準市場節(jié)奏,借著部分房企的流動性危機,完成一場抄底撿漏。

融資順暢是世茂房地產(chǎn)迅速翻身的關鍵因素。世茂房地產(chǎn)凈利潤的提升,很大程度上得益于物業(yè)價值重估的貢獻。同時,打破與關聯(lián)上市公司世茂股份的同業(yè)競爭,并從中轉(zhuǎn)移利潤,亦是美化財報的另一手法。從2015年至2019年,世茂房地產(chǎn)“投資物業(yè)之公允價值變動+少數(shù)股東損益”項目的收益占其同期凈利潤的比例最高達60%。在財報表現(xiàn)的支撐下,世茂房地產(chǎn)近年的融資在房地產(chǎn)業(yè)內(nèi)總是先人一步、技高一籌。

不過,近年的激進擴張使世茂房地產(chǎn)由主打一二線城市轉(zhuǎn)為重倉三四線市場,去化壓力大增,融資能力降低,并購模式下的風險因素迅速累積。持續(xù)“大口吃肉”的世茂房地產(chǎn)能否良好消化,令人擔憂。

2020年6月8日,世茂房地產(chǎn)(00183.HK)的股價于盤中創(chuàng)下歷史新高,達到35.25港元/股,總市值超過1200億港元;相較2015年8月的歷史低點7.1港元/股,上漲超過470%。

在近期房企股價普遍表現(xiàn)不佳的背景下,世茂房地產(chǎn)漲幅位居H股地產(chǎn)板塊首位,堪稱亮眼,更有機構將其目標價調(diào)高至41.63港元/股。

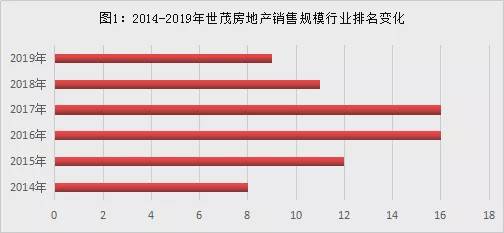

最新公布的2020年1-5月房地產(chǎn)企業(yè)銷售額TOP100排行榜上,世茂房地產(chǎn)以802.7億元位列第8名,穩(wěn)居前十。而2015年開始,世茂房地產(chǎn)的行業(yè)排名曾一度滑落,最低跌至第16位。不過,2017年起,其四處跑馬圈地,收購動作相當兇猛,收入連續(xù)多年保持40%以上增速,重回高增長賽道。

世茂房地產(chǎn)逆勢崛起的故事,與同行時下普遍舉步維艱的境遇形成鮮明對比。

01

逆勢崛起

數(shù)據(jù)顯示,世茂房地產(chǎn)2019年實現(xiàn)合約銷售額2600.7億元,同比大幅上漲48%,目標完成率達124%,其銷售規(guī)模躍升至房地產(chǎn)行業(yè)第9位。

暌違5年,世茂房地產(chǎn)再度重回房地產(chǎn)行業(yè)TOP10陣營。在“以規(guī)模論英雄”的地產(chǎn)江湖,尤其是對于頗有座次心結的世茂房地產(chǎn)而言,再度重回行業(yè)TOP10,或許意義非凡。

在克而瑞榜單上,世茂房地產(chǎn)是2019年唯一一家闖進行業(yè)前十的“閩系”房企,與中國恒大(03333.HK)、萬科A(000002)、碧桂園(02007.HK)等并列為國內(nèi)一線龍頭地產(chǎn)企業(yè),成為“閩系”地產(chǎn)陣營老大。世茂房地產(chǎn)曾多年位居行業(yè)前十,但2011年一度由于產(chǎn)品滯后、銷售不佳,陷入銷售瓶頸。在確立了“高周轉(zhuǎn)、快去化”的開發(fā)模式之后,收到實效,積壓的庫存開始快速出清。2013年,其以670億元的銷售額躋身行業(yè)前9位;次年,以707.8億元的銷售額位居行業(yè)第8名,穩(wěn)居“閩系”房企之首。

但是2015年開始,“高速增長”的弊端顯現(xiàn)。世茂房地產(chǎn)的行業(yè)排名逐漸滑落,首次跌至第12位。2016-2017年,其排名進一步跌落至第16位,“閩系”房企第一的寶座被旭輝控股(00884.HK)取代,其也被泰禾集團(000732)、陽光城(000671)、正榮地產(chǎn)(06158.HK)等緊追,江湖地位快速滑落。

與此同時,世茂房地產(chǎn)開始“憋大招”。從數(shù)據(jù)上看,經(jīng)過5年時間的調(diào)整,世茂房地產(chǎn)算是得償所愿。Wind數(shù)據(jù)顯示,其2019年的營業(yè)收入達到1115.33億元,首破千億;同年的凈利潤規(guī)模達到108.98億元,亦是首破百億(表1)。

從營業(yè)收入和凈利潤同比增長率、ROE等多項財務指標看,世茂房地產(chǎn)的財務狀況較2015-2016年明顯改善。如營業(yè)收入增速從2015年的個位數(shù),增長至2019年的30.38%;凈利潤同比增速從近-25%上升至23.35%,上升空間近50%;凈資產(chǎn)收益率(ROE)從10.08%增長至17.37%,增長達到7個百分點以上。總體來看,世茂房地產(chǎn)的經(jīng)營已更上一層樓。

世茂房地產(chǎn)的股價創(chuàng)下歷史新高,總市值超過1200億港元,也意味著,其基本面的改善得到了資本市場的認可。

從行業(yè)狀況來看,最近數(shù)年或是房企進入“白銀時代”以來最為艱難的一段時光。2018年以來,中國房地產(chǎn)行業(yè)進入了嚴厲的宏觀調(diào)控期,“房住不炒”的政策定調(diào)在持續(xù)。中原地產(chǎn)根據(jù)司法系統(tǒng)披露的數(shù)據(jù)統(tǒng)計顯示,2018年、2019年、2020年上半年(截至6月5日),宣布破產(chǎn)的房企分別為458家、527家、208家,一共超過1190家房企宣布破產(chǎn)。

在“閩系”地產(chǎn)陣營,明發(fā)集團、福晟集團等多家房企相繼陷入困境,被迫斷臂求生。2020年以來,房企的銷售目標平均增幅較以往明顯縮小,創(chuàng)下近年新低,大中型房企普遍謹慎。2020年前5個月數(shù)據(jù)顯示,百強房企銷售普遍下滑,行業(yè)形勢頗為明了。

目前看來,逆勢重回高增長賽道的世茂房地產(chǎn)似乎光景不錯。2020年,其銷售目標鎖定為3000億元,同比增長15.38%。

存量博弈時代,不少房企在“不進則退”的淘汰賽中生存舉步維艱,而一旦錯失江湖地位的房企要打破格局,重振往日雄風則更為不易。從某種意義上說,世茂房地產(chǎn)掉隊數(shù)年之后再度崛起的案例較為罕見。這一切是怎么發(fā)生的呢?

02

蓄勢擴張

據(jù)媒體公開報道,對于2015年之前世茂房地產(chǎn)的業(yè)績下滑,世茂集團實際控制人、時任世茂房地產(chǎn)董事會主席及行政總裁許榮茂的總結是,“我們前兩年增速太快,負債太高,庫存太多,利息也上去了,工程質(zhì)量也沒控制住”。于是,許榮茂之子、時任世茂房地產(chǎn)副主席的許世壇順勢決定“減速”。

根據(jù)公司說法,世茂房地產(chǎn)從2015年開始有意開啟戰(zhàn)略調(diào)整,目標“處置三四線,向一二線城市轉(zhuǎn)移”,三四線城市將嚴格“以銷定產(chǎn)”,將供貨重心轉(zhuǎn)向一二線城市。表面上,世茂房地產(chǎn)定位為“減速、休整”,但實際上是蓄勢開啟了新一輪的兇猛擴張。

爭奪“地王”:從三四線向一二線轉(zhuǎn)移

“閩系”房企向來以出手兇猛著稱,土地拍賣市場聞之色變,有意變革的世茂房地產(chǎn)更不例外。2015年開始,在土地競拍現(xiàn)場,習慣高調(diào)出手的世茂房地產(chǎn)頻頻現(xiàn)身,出手爭奪的“地王”以增加自身土地儲備(表2)。

2015年9月,世茂地產(chǎn)經(jīng)過395輪激烈競拍,力壓萬科A、保利地產(chǎn)及部分大型國企等地產(chǎn)商,奪得福建集美的“巨無霸”地塊,其總價與泰禾集團原來創(chuàng)造的40億元廈門地王紀錄近在咫尺。

2017年12月,世茂房地產(chǎn)以239億元的超高起拍價,奪得深圳龍崗區(qū)一地塊,其地價成為深圳有史以來土地拍賣的第二高價。根據(jù)規(guī)劃,該地塊將建成一棟700米的高樓“深港國際中心”,建成后,其將超越平安金融中心,成為深圳新的地標。

雖說世茂房地產(chǎn)主營住宅地產(chǎn),但在過去一段時間內(nèi),其市場形象通常與摩天大樓、高檔酒店及豪宅相連。位于廈門的兩棟高300米的世茂海峽大廈、位于福州的高518米的世茂大樓,以及已動工建設的世茂深港國際中心,這些摩天大樓均是世茂房地產(chǎn)的得意之作。近期熱播的電視劇《安家》中,由孫儷飾演的房似錦賣的、滿足“地下負二層,開窗見景”要求、有地下17層的上海佘山世茂深坑洲際酒店,即是世茂房地產(chǎn)旗下酒店。

2018年6月,西安曲江二期的投資規(guī)劃動態(tài)公布,該規(guī)劃中即將建設的世茂701米超高層摩天大樓迅速成為媒體焦點。原因之一在于西安從未有過如此高度的超高層建筑,原因之二便是沉寂數(shù)年的世茂房地產(chǎn),再次高調(diào)進入了人們的視野。

由于拿地重心轉(zhuǎn)向一二線城市,加之不惜重金四處爭奪“地王”,世茂房地產(chǎn)的新增土地儲備的平均樓面價從2014年的3325元/平方米,暴增至2015年的1.21萬元/平方米,同比增長3.63倍,可見其戰(zhàn)略轉(zhuǎn)移決心之大、投入之高。

數(shù)據(jù)顯示,世茂房地產(chǎn)2014-2016年的土地儲備分別為3607萬平方米、3299萬平方米、3079萬平方米。這意味著,2015、2016年,世茂房地產(chǎn)的總體土地儲備規(guī)模在逐步縮減,但由于一二線城市土地價格昂貴,其為“調(diào)結構”的拿地仍然投入兇猛。

不過,從市場環(huán)境來看,2015、2016年,國內(nèi)房地產(chǎn)銷售的熱點區(qū)域,卻主要集中在三四線城市。2015年,國內(nèi)熱點城市住房需求旺盛,購買力釋放之后,房價上漲較快。中指院數(shù)據(jù)顯示,當年樓市總成交量同比增長20.56%。2016年,在經(jīng)濟下行、貨幣寬松、土地供應下降以及救市政策的刺激下,房地產(chǎn)市場進一步深度反彈。“去庫存”拉動樓市迎來新一輪上漲,三四線城市得益于“棚改紅利”,銷售暢旺。

世茂房地產(chǎn)2015年開始實施向一二線城市轉(zhuǎn)移的策略,正好與三四線熱點城市的美好光景失之交臂。這導致其銷售規(guī)模增長緩慢,主要財務指標跌落至低谷。

可以想象,世茂房地產(chǎn)高調(diào)拿“地王”的場景,與其同期相對頹勢的經(jīng)營業(yè)績,對比相當鮮明。而在錯失“熱點”的同時,世茂房地產(chǎn)重金拿地,承受的壓力可想而知。

兇猛收購:從一二線向三四線擴張

除了在土地競拍現(xiàn)場不斷出手,世茂地產(chǎn)通過收購獲得的土地也越來越多。由于一二線城市地價高企,從2017年開始,世茂房地產(chǎn)傾向于以合作、協(xié)議收購等方式以分散拿地風險。收并購市場逐漸成為其獲取土地的重要來源。

這一方面,是由于市場環(huán)境變化,部分激進擴張的房企資金鏈開始緊張,有意出售部分資產(chǎn)。另一方面,招拍掛市場公開拿地的競爭過于激烈,很多成交地塊的利潤空間壓縮到3%-4%,甚至不賺錢,而收并購市場中,一些項目還能達到8%-10%的凈利率,存在合理的利潤空間。

2019年,世茂房地產(chǎn)相繼收購了泰禾集團、粵泰股份、萬通地產(chǎn)、明發(fā)集團等房地產(chǎn)公司旗下的地產(chǎn)項目,并以“股權+業(yè)務”等資產(chǎn)包的形式大手筆收購了福晟集團資產(chǎn)。世茂房地產(chǎn)尚未官方公布實際交易金額。根據(jù)有關報道數(shù)據(jù),世茂房地產(chǎn)對福晟集團的股權收購涉及金額或達到2000億元,規(guī)模超越萬達商業(yè)、融創(chuàng)中國與富力地產(chǎn)的“世紀大并購”,這也成為中國房地產(chǎn)史上一筆最大的并購交易案例。

世茂房地產(chǎn)與福晟集團的收購交易,參與方還包括東方資產(chǎn)、信達資產(chǎn)等金融機構。東方資產(chǎn)與信達資產(chǎn)都是福晟的主要債權人,后來通過債轉(zhuǎn)股成為福晟集團的新股東。收購完成后,原福晟集團旗下的部分房地產(chǎn)項目交由世茂房地產(chǎn)主導操盤。

股權收購方面,2020年1月17日,福晟集團發(fā)生股權轉(zhuǎn)讓,福晟創(chuàng)始人潘偉明家族控制的廣州錢隆由100%持股福晟集團,變?yōu)槌止?1%,德耀鴻鼎持股49%。其中,德耀鴻鼎股東包括廣州錢隆投資、東方資產(chǎn)、信達資產(chǎn)、福晟建設、平潭臻顏企業(yè)管理公司(為世茂控制)及世紀景順投資合伙企業(yè)。

來自世茂房地產(chǎn)的許幼農(nóng)、呂翼、趙嶸、陳芳梅,來自東方資產(chǎn)的林向魁、余竑,來自信達資產(chǎn)的翁敬明擔任福晟集團董事,許幼農(nóng)擔任法定代表人。福晟集團的董高監(jiān)全數(shù)換血,潘偉明、童文濤、林棟、陳偉紅等原福晟集團高管被免去董事職務。世茂房地產(chǎn)間接持股福晟集團8.17%,擁有4/7的董事席位及法定代表人職位。

業(yè)務整合方面,整體來看,世茂房地產(chǎn)將福晟集團相對優(yōu)質(zhì)的資產(chǎn)(除舊改項目外)納入了旗下世茂海峽公司與即將上市的物業(yè)板塊;將次優(yōu)質(zhì)資產(chǎn)納入世茂福晟平臺;放棄了諸如福晟國際(00627.HK)等相對劣質(zhì)的資產(chǎn)。

在世茂房地產(chǎn)的報表中,世茂海峽公司2019年的銷售額900億元,屬于世茂旗下的“主力部隊”。福晟在廣東廣州、惠州與福建福州、漳州地區(qū)深耕多年,尤其是在福建區(qū)域,2017年銷售額約173億元,世茂房地產(chǎn)將福晟在上述區(qū)域的公司并入了世茂海峽公司。

另外,世茂房地產(chǎn)已將福晟旗下物業(yè)板塊納入麾下。工商資料顯示,2020年4月,世茂天成物業(yè)收購福晟物業(yè)公司51%股權。許世壇在2020年3月30日的世茂業(yè)績會上表示,世茂物業(yè)板塊將盡快上市。

同時,世茂房地產(chǎn)與福晟組建“世茂福晟”平臺,原福晟總部更名為世茂福晟總部,福晟近年拓展的上海、長沙、鄭州及舊改項目,則被世茂歸入該平臺。組建后的“世茂福晟”下設世茂福晟總部、世茂福晟長沙公司、世茂福晟鄭州公司、世茂福晟上海公司。原福建福晟上海區(qū)域集團與徐淮區(qū)域公司合并為世茂福晟上海公司;原福建福晟鄭州區(qū)域集團與天津區(qū)域公司合并為世茂福晟鄭州公司;原福建福晟長沙區(qū)域集團調(diào)整為世茂福晟長沙公司。

福晟集團旗下港股上市公司——福晟國際,則未被并入世茂福晟平臺。福晟國際2019年業(yè)績報告顯示,凈利潤從2018年末的5億元陡降至1.36億元,目前股價已多日低于0.08港元/股。

可以看出,世茂房地產(chǎn)根據(jù)項目資產(chǎn)的價值來收購。對于相對優(yōu)質(zhì)的資產(chǎn),則并入其上市公司體內(nèi);對于價值次之的資產(chǎn),則成立平臺合作,放棄了相對劣質(zhì)的資產(chǎn)。這場并購中,福晟被不同的手術肢解了。如今,福晟集團、福晟國際變成了兩個完全獨立的主體,只存在些許關聯(lián)關系。

據(jù)了解,世茂地產(chǎn)收購福晟集團的資產(chǎn)有60-70個項目,但只會有十幾個項目放在上市公司。雖說原福晟集團的不少資產(chǎn)項目不會并入世茂房地產(chǎn)上市公司體內(nèi),但是經(jīng)過上述并購整合之后,世茂房地產(chǎn)旗下也有原福晟集團的大量關聯(lián)資產(chǎn),這部分資產(chǎn)項目的市場開發(fā)價值有待觀察。

從收購對象來看,世茂房地產(chǎn)收購的對手方,多是如福晟集團一樣遭遇流動性風險的房企。據(jù)不完全統(tǒng)計,2018-2019年,世茂房地產(chǎn)收購的項目超過20個,總收購金額近200億元。

世茂房地產(chǎn)的拿地重點方式從招拍掛轉(zhuǎn)向收購合作之后,通過后一方式拿到的土地面積占比高達45%以上。2018、2019年,世茂房地產(chǎn)通過收并購項目新增的土地儲備占比分別高達48%、65%。其一系列收購擴張舉措規(guī)模之大、速度之快,可比肩“并購王”融創(chuàng)中國(表3)。

資料顯示,世茂房地產(chǎn)近年取得的樓板價在1萬元/平方米以上的10幅地塊中,50%都以收購、合作或是后期入股的方式取得。以杭州拱墅區(qū)慶隆單元FG01-R21-03地塊為例,此前是融創(chuàng)中國以32.2億元,3.4萬元/平方米的樓板價在公開土地市場競得,作為競爭對手之一的世茂房地產(chǎn)后期入股,獲得了50%的權益。

2019年,世茂房地產(chǎn)在拿地上投入超過830億元。與千億量級的銷售額相比,其拿地銷售比高達0.8,為百強房企平均水平0.37的2.16倍,在整體平淡的房地產(chǎn)業(yè)內(nèi)算得上是“特立獨行”。

從公開拿地轉(zhuǎn)為收購擴張之后,世茂房地產(chǎn)新增土地儲備的平均樓面地價也大大下降,從2015年至2017年的1萬元/平方米以上,降至2018年至2019年的穩(wěn)定在5100元/平方米之下。一方面,世茂房地產(chǎn)新增的土地不少來自于低價的收購,這使之樓面平均地價被攤低。另一方面,大量的收購又使其土地分布從一二線向三四線城市擴展,其進駐的城市從41個增加至120個,這也導致其新增土地儲備的平均樓面地價走低。

經(jīng)過最近5年的變革,世茂房地產(chǎn)的業(yè)務大面積布局于三四線城市,已徹頭徹尾成為重倉三四線的房企。

抄底撿漏:逆周期前行

數(shù)據(jù)顯示,2017年開始,世茂房地產(chǎn)的土地儲備從早前的3000多萬平方米躍升至4790萬平方米,至2019年底達到7679萬平方米,相當于4年增長了249.4%(表4)。同期,世茂房地產(chǎn)的全年銷售目標完成率均在114%以上,其銷售額也完成了600多億元向2600.7億元的飛躍,增長超過3.8倍。激進拿地及收購擴張,世茂房地產(chǎn)的體量暴漲。

同時,由于拿地成本的持續(xù)下降,世茂房地產(chǎn)每平方米的平均銷售價格與平均土地成本價差在明顯上升。2015年,其平均銷售價格為1.21萬元/平方米、平均土地成本為2957元/平方米,二者的價差在1萬元以內(nèi);到2019年,前述兩項指標分別增長為1.77萬元/平方米、5303元/平方米,二者的價差擴大至1.2萬元以上。世茂房地產(chǎn)的盈利潛力也在逐步提高。

過去近10年時間,是國內(nèi)房企新一輪跑馬圈地的高峰期,“碧萬恒”等龍頭在激烈的競爭中脫穎而出,問鼎行業(yè)之巔,而“閩系”、“浙系”、“蘇系”等一眾二三線房企也兇猛前行,但時過境遷,如今各家房企境遇分化嚴重。

比較來看,世茂房地產(chǎn)與“閩系”同行相似,也慣用“地王”大肆拿地擴張。但世茂房地產(chǎn)新一輪的擴張起步時間相對較晚、擴張節(jié)奏相對較慢。

以泰禾集團為例,其自2013年開始頻繁拿地,2015年開始加速攻城略地、捕獲“地王”,迅速打造出2000億元的商業(yè)帝國。截至2017年,相當于用5年時間再造了15個泰禾集團。雖說世茂房地產(chǎn)也出手兇猛,但泰禾集團的“加杠桿”速度令其難望項背。

落在經(jīng)營指標上,世茂房地產(chǎn)的營業(yè)收入從2015年的577.91億元增至2019年的1115.33億元;其同期的資產(chǎn)規(guī)模從2442.55億元增長至4714.54億元,兩項指標增長約為0.93倍,近5年時間僅擴張了1倍,而其擴張的高峰期主要集中于2018年之后。

回過頭看,世茂房地產(chǎn)順利逆勢擴張,很大程度上得益于踩準了市場節(jié)奏。隨著2018年房地產(chǎn)嚴厲調(diào)控及金融市場“去杠桿”,不少房企相繼陷入流動性困境,而借著部分房企的資金流動性危機,世茂房地產(chǎn)卻完成了一場抄底與撿漏。從某種意義上說,在近3年的市場緊縮周期里,世茂房地產(chǎn)成為新一輪逆勢擴張周期中的幸存者及獲利者。

03

融資順暢

試想一下,在行業(yè)融資渠道持續(xù)收緊的背景下,不少房企因流動性緊張不得不出售項目,世茂房地產(chǎn)如此兇猛收購擴張,其資金從何而來呢?

隨著世茂房地產(chǎn)快速拿地擴張,其現(xiàn)金流指標從2015年開始發(fā)生巨大變化(表5)。2016年,世茂房地產(chǎn)的自由現(xiàn)金流出現(xiàn)嚴重赤字,企業(yè)內(nèi)部產(chǎn)生的現(xiàn)金流量已經(jīng)遠遠不能滿足其超速擴張的需要。雖說2017年開始,世茂房地產(chǎn)的期末現(xiàn)金及現(xiàn)金等價物余額依然充裕,并沒有入不敷出的情況,但是可以看到,其2017、2018年的融資活動現(xiàn)金流量凈額分別達到207.28億元、191.11億元,為公司的超速擴張?zhí)峁┝速Y金支持。

世茂房地產(chǎn)融資順暢,是其得以迅速翻身的根本原因。

剔除銀行渠道的間接融資來看,Wind數(shù)據(jù)顯示,2015年以來,世茂房地產(chǎn)發(fā)行了48.5億美元的企業(yè)債券,以及118.9億元人民幣的企業(yè)債券,合計融資規(guī)模約為458.4億元。這意味著,世茂房地產(chǎn)的融資很大部分是來源于企業(yè)債券的發(fā)行(表6)。

進入2020年以來,1月17日,世茂房地產(chǎn)以29.58港元/股的價格配售股份,募集了46.74億港元;4月22日,其以29.73港元/股的價格配售股份,募集了23.25億港元。通過配售股份,世茂房地產(chǎn)再度募集70億港元資金。

分析其債券融資情況可以發(fā)現(xiàn),世茂房地產(chǎn)在2017年之前的債券融資多為國內(nèi)發(fā)債,包括97.4億元人民幣企業(yè)債,以及11億美元的境外債券融資,合計約174.4億元,占上述全部融資的38%。2015年至2016年第四季度之前,中國的公司債融資政策相對寬松,房企的債券融資規(guī)模擴大。世茂房地產(chǎn)在國內(nèi)債券市場大舉融資似乎也在情理之中。

此后,融資環(huán)境開始轉(zhuǎn)變。2017年12月22日,原銀監(jiān)會55號文明確,信托資金不可違規(guī)投向房地產(chǎn)市場。2018年4月底《資管新規(guī)》正式實施之后,通道及非標融資被堵住,非標融資最大比例即是信托。一系列融資規(guī)范重拳出擊,房企融資難度驟增。尤其是2018年5月以來,上市房企融資總額創(chuàng)下最低;克而瑞數(shù)據(jù)顯示,同期房企新增融資額同比下跌超過45%。

2017年之后,世茂房地產(chǎn)的債券融資包括21.5億元人民幣發(fā)債,以及37.5億美元的境外發(fā)債,境外融資占比很大。隨著國內(nèi)融資渠道逐步緊縮關閉,世茂房地產(chǎn)融資轉(zhuǎn)向境外似乎順理成章。2018年以來,其融資規(guī)模約占近5年總?cè)谫Y規(guī)模的62%,明顯大于前期。

在近年金融市場環(huán)境緊縮的背景下,房企“加杠桿”并不容易。但整體看來,世茂房地產(chǎn)的融資似乎暢通無阻,不受融資環(huán)境的制約。

2018年,世茂房地產(chǎn)全年融資成本僅5.8%,2019年上半年逆勢進一步降至5.6%。以2019年的融資項目為例,世茂房地產(chǎn)成功發(fā)行于2026年到期的10億美元優(yōu)先票據(jù),票據(jù)利率5.6%,低于業(yè)內(nèi)7%-8%的平均水平。世茂房地產(chǎn)的融資成本呈現(xiàn)逐年下降的趨勢。

將世茂房地產(chǎn)的債券融資情況與部分同行進行對比,世茂房地產(chǎn)的發(fā)債成本介于3.7%-6.375%,龍湖集團介于3.375%-5%,萬科A介于3.2%-5.36%,融創(chuàng)中國介于6.5%-8.75%,富力地產(chǎn)介于3.95%-7.7%,泰禾集團介于6%-8.5%。由于富力地產(chǎn)、泰禾集團等有息債務高企,其債券融資的成本明顯高于同行,并且呈現(xiàn)逐年上升的趨勢。對比可見,世茂房地產(chǎn)是發(fā)債融資成本最低的房企之一,與萬科A、龍湖集團等同行大致相當。進一步說,世茂房地產(chǎn)在資本市場的融資優(yōu)勢頗為明顯。

公開資料顯示,2017年5月10日,世茂房地產(chǎn)披露其2017年第一期中期票據(jù)獲得銀行間交易商協(xié)會的《接受注冊通知書》,獲批注冊金額80億元,世茂房地產(chǎn)也成為民營地產(chǎn)企業(yè)中首家獲批發(fā)行熊貓中票的。在此之前,世茂房地產(chǎn)申請注冊的65億元公募ABN(資產(chǎn)支持票據(jù))也同樣獲得銀行間交易商協(xié)會的“綠燈”放行。僅在2017年上半年,世茂房地產(chǎn)就輕松攬下了145億元融資額度。

回顧當時的市場行情,在公司債遭到“封鎖”后,房企轉(zhuǎn)戰(zhàn)中票市場的勢頭開始升溫。在近期市場波動較大的情況下,萬科A、金地集團等龍頭房企都選擇了取消中票的發(fā)行,世茂房地產(chǎn)也成為為數(shù)不多成功獲批注冊的房企之一。

雖說世茂房地產(chǎn)的經(jīng)營業(yè)績一度落后同行,但其在融資能力上卻迥異于在規(guī)模上的“追趕者”角色。從首單物業(yè)費收益權資產(chǎn)證券化,到首單購房尾款資產(chǎn)證券化,乃至去年完成的全國最大規(guī)模的酒店資產(chǎn)證券化,其創(chuàng)新能力似乎領先同行。

本質(zhì)上看,房企的融資能力很大程度上受制于金融監(jiān)管的政策環(huán)境,但更重要的是由房企自身的質(zhì)地決定。諸多跡象表明,世茂房地產(chǎn)近年的融資能力在業(yè)內(nèi)頗有先人一步、技高一籌之勢。

通常而言,企業(yè)的規(guī)模膨脹與凈利潤存在某種程度上的替代效應,激進的體量擴張或在一定程度上以犧牲凈利潤為代價。但是,在世茂房地產(chǎn)持續(xù)攻城略地,營業(yè)收入、資產(chǎn)規(guī)模增速連年提升的同時,其同期凈利潤增速仍然相當可觀,增長超過1倍(表1)。

Wind數(shù)據(jù)顯示,2015年至2019年,世茂房地產(chǎn)的資產(chǎn)負債率分別為69.4%、66.32%、68.54%、72.12%、75.25%。從前3年看,隨著大舉融資加杠桿,世茂房地產(chǎn)的資產(chǎn)負債率卻沒有明顯上升,此后兩年雖說有上升,幅度卻不大。世茂房地產(chǎn)最近連續(xù)多年保持相對較低的資產(chǎn)負債率,這在高負債成為常態(tài)的房地產(chǎn)行業(yè),算是很獨特的存在。

世茂房地產(chǎn)又是如何做到的呢?

04

美化業(yè)績

為吸引投資者、改善融資能力,世茂房地產(chǎn)在財務上做了精心的安排。這其中至少包括兩項:一是通過物業(yè)價值重估,拉動凈利潤提升;二是借助關聯(lián)企業(yè),美化財務報表。

重估投資物業(yè)價值,帶動凈利潤提升

根據(jù)會計政策,上市公司可對持有的投資物業(yè)進行重估,所持有物業(yè)市值的增減將在財報得以體現(xiàn)。數(shù)據(jù)顯示,世茂房地產(chǎn)凈利潤的提升,很大程度上得益于投資物業(yè)重估所帶來的收益貢獻(表7)。

表6顯示,2015年、2016年,世茂房地產(chǎn)的投資物業(yè)公允價值變動分別達到28億元、20億元。這意味著,2015年該項指標同比2014年的15億元,漲幅高達86.67%,亦是2013年的2.8倍。2016年,世茂房地產(chǎn)的投資物業(yè)之公允價值變動仍然高達20億元,處于歷史較高水平。

僅投資物業(yè)公允價值變動這一項,即占2015年、2016年凈利潤(不含少數(shù)股東權益)的45.9%、38.46%。也就是說,投資物業(yè)的價值重估收益,最高時接近當年凈利潤的近乎半壁江山。參考其2015年、2016年的凈利潤(含少數(shù)股東權益),投資物業(yè)公允價值變動仍然高達34.14%、26.67%,最高達到1/3。

2015年、2016年正是世茂房地產(chǎn)蓄勢擴張的起點。如上文提及,由于世茂房地產(chǎn)在一二線城市迅猛擴張,其新增土地儲備的平均樓面地價從3325元/平方米驟增至1.2萬元/平方米。同期,世茂房地產(chǎn)的投資性現(xiàn)金流量都在102億元以上,擴張動作相當迅猛。2015、2016年,世茂房地產(chǎn)凈利潤同比增長分別為-24.53%、-15.43%,倘若扣除該項收益,其當年的凈利潤會更低。

2017年,其業(yè)績逐步釋放后,世茂房地產(chǎn)的凈利潤規(guī)模提高至78億元,同比增長達到51.6%,一改此前兩年的凈利潤負增長局面,其投資物業(yè)公允價值則變動為7億元,財務報表對該項指標的依賴開始降低。

此后的2018至2019年,世茂房地產(chǎn)的擴張仍在繼續(xù),同期的凈利潤增速也逐步放緩,降至12.68%、23.35%。彼時,“投資物業(yè)之公允價值”變動再度成為世茂房地產(chǎn)調(diào)節(jié)凈利潤的主要工具。2018、2019年,其物業(yè)重估收益分別達到19億元、23億元,分別占當前凈利潤(不含少數(shù)股東權益)的21.59%、21.1%。

從過去數(shù)年來看,投資物業(yè)之公允價值一直在世茂房地產(chǎn)的財報中扮演重要角色。2015年、2016年投資物業(yè)之公允價值同比突增,其用意顯而易見。

新財富對克而瑞2019年銷售榜單TOP20房企近年的“投資物業(yè)公允價值變動”數(shù)據(jù)進行梳理發(fā)現(xiàn),房企“投資物業(yè)之公允價值”指標占凈利潤比值較大的情況并不普遍。投資物業(yè)公允價值收益是靠未出售的物業(yè)公允價值變動產(chǎn)生,這無法直接產(chǎn)生現(xiàn)金收益。相反,如以公允價值變動獲得賬面收益則需要繳納對應的所得稅款,房企在該財年內(nèi)的實際現(xiàn)金收益會進一步降低。也就是說,投資物業(yè)公允價值收益是會產(chǎn)生稅賦成本的。

如融創(chuàng)中國、保利發(fā)展等多數(shù)房企,該項指標近乎連年為0,碧桂園、新城控股等少數(shù)房企占比也較低,最高也不超過10%,甚至更低。其中,僅有世茂房地產(chǎn)、龍湖集團、中國恒大、華潤置地4家房企的比重頗高,其中以世茂房地產(chǎn)最為突出。從某種意義上說,世茂房地產(chǎn)此番為美化業(yè)績也是付出了一定的代價,可謂用心良苦。與世茂房地產(chǎn)類似,龍湖集團近年亦有回歸行業(yè)前列的意向,其該項指標占比較高也在情理之中。

關聯(lián)公司“助力”,美化財報業(yè)績

在世茂集團旗下,許氏家族還持有另一家房地產(chǎn)上市企業(yè)——世茂股份(600823)。世茂房地產(chǎn)通過峰盈國際、上海世茂投資、上海世茂企業(yè)發(fā)展3家企業(yè),分別持有世茂股份43.73%、5.64%、18.77%股權,即持有其68.14%股權。

世茂股份的“關聯(lián)交易”助力,對世茂房地產(chǎn)的財務報表貢獻亦是可圈可點。

將目光轉(zhuǎn)到世茂股份上來。Wind數(shù)據(jù)顯示,2015年至2019年,世茂股份的少數(shù)股東損益分別達到8.73億元、6.2億元、14.89億元、23.22億元和14.12億元;同期歸屬于母公司所有者的凈利潤分別達到20.46億元、21.19億元、22.25億元、24.04億元和24.3億元(表8)。

也就是說,世茂股份的當年凈利潤被少數(shù)股東分走的比例從2016年的低點29.26%,暴增至2017年的近67%,最高上升至2018年的96.59%,最多時相當于分走了當年全部凈利潤的一半。換言之,隨著少數(shù)股東權益的增加,世茂股份的凈利潤逐漸被轉(zhuǎn)移掉了。

而大比例分走世茂股份利潤的“少數(shù)股東”,正是世茂房地產(chǎn)。數(shù)據(jù)顯示,2015年,世茂股份旗下的蘇州世茂投資發(fā)展有限公司的凈利潤貢獻最大,高達10.37億元,占其當年凈利潤29.19億元的35.52%。2016年,世茂股份旗下的上海世茂新體驗置業(yè)有限公司的凈利潤貢獻最大,凈利潤高達17.18億元,占其當年凈利潤27.39億元的62.72%。彼時,前述兩家公司均由世茂股份100%持股。

但是2017年開始,世茂股份旗下最重要利潤來源的子公司,都是由世茂股份與少數(shù)股東共同持有,少數(shù)股東權益激增。

其中一家是南京世茂房地產(chǎn)開發(fā)有限公司(下稱“南京世茂”),這是世茂股份的重要利潤來源。2016、2017年,該公司分別實現(xiàn)營收34.08億元、35.08億元,實現(xiàn)凈利潤分別為6.09億元、11.29億元。2017年,少數(shù)股東對南京世茂的持股比例也從2016年的25%提高至50%。這里的少數(shù)股東即是世茂房地產(chǎn)。

隨著世茂房地產(chǎn)2017年對南京世茂的持股從25%上升至50%,南京世茂在營業(yè)收入僅同比增長1億元的情況下,實現(xiàn)了同期凈利潤增長85.38%。年報顯示,2017年、2018年,南京世茂分別向少數(shù)股東宣告分派股利為1.25億元、3.47億元。

啟信寶資料顯示,南京世茂2016-2018年的繳納社保員工為33人、26人、93人。同期,世茂股份公司員工為1658人、1820人、2097人。也就是說,南京世茂以不超過公司4.5%的總員工,貢獻了2017年全公司30.4%的凈利潤。這一人均產(chǎn)能及人均利潤非同尋常。

其中另一家是廈門世茂新領航置業(yè)有限公司(下稱“廈門新領航”),其2017年凈利潤超過10億元。資料顯示,2017年,廈門新領航實現(xiàn)營業(yè)收入51.58億元、凈利潤16.10億元。該公司由世茂股份持股50.738%,少數(shù)股東中,持股18.9%的上海翊宇投資管理有限公司、持股0.51%的牡丹江弗愷投資中心(有限合伙)背后均是世茂房地產(chǎn)。啟信寶資料顯示,廈門新領航與南京世茂相似,2016-2018年的繳納社保員工為27人、28人、81人。數(shù)據(jù)顯示,該公司2017年歸屬少數(shù)股東的損益達到7.93億元。

進一步查證可以發(fā)現(xiàn)(表9),2016年,世茂股份旗下實現(xiàn)盈利的7家參控股公司中,5家為世茂股份全資控股。但隨著時間的推演,世茂股份旗下盈利的公司中,世茂房地產(chǎn)以少數(shù)股東角色間接持有的公司越來越多,且持股比例接近50%。如,2018年,武漢世茂嘉年華置業(yè)有限公司、泉州世茂融信新世紀房地產(chǎn)有限責任公司分別實現(xiàn)收入9.05億元和8.46億元,凈利潤分別為2.08億元和1.5億元,兩家公司49%的股份都由世茂房地產(chǎn)間接持有。

也就是說,近年以來,世茂房地產(chǎn)對世茂股份旗下子公司的持股增加,前者從后者獲得的“少數(shù)股東損益”在增多。這成為“助力”世茂房地產(chǎn)改善財務狀況的重要因素之一。參考前文數(shù)據(jù),2015-2019年,世茂股份的少數(shù)股東損益占世茂房地產(chǎn)同期凈利潤的比例相當于14.27%、12%、19%、26.28%、12.96%,即最高達到26%以上。

事實上,世茂房地產(chǎn)與世茂股份為關聯(lián)上市公司,而二者之間的關聯(lián)交易也一直為外界所關注。

早在2009年,許榮茂開始籌劃將其事業(yè)交由膝下一兒一女接班,女兒許薇薇接手了世茂股份,兒子許世壇則在世茂房地產(chǎn)任有關管理職務。

許榮茂與世茂房地產(chǎn)、世茂股份三方簽訂了《不競爭協(xié)議》及其補充協(xié)議,明確了兩家公司各自的業(yè)務定位——世茂股份將致力于商業(yè)地產(chǎn),世茂房地產(chǎn)將從事住宅和酒店業(yè)務;對于不可分割的地塊,將由世茂房地產(chǎn)與世茂股份成立項目公司,并由世茂股份絕對控股。

從體量規(guī)模看,世茂房地產(chǎn)明顯大過于世茂股份,前者是許氏家族的最大家底所在。

股權數(shù)據(jù)顯示,許榮茂持有世茂房地產(chǎn)69.643%股份,許世壇持有世茂房地產(chǎn)0.101%股份,許薇薇的持股未知。2009年“分家”之后,世茂集團的主要股份仍然由許榮茂持有。

出生于1975年的許薇薇,比其胞弟許世壇大2歲,她曾經(jīng)在澳大利亞留學,獲得澳大利亞注冊會計師資格。在國內(nèi)的富二代中,許薇薇的名氣遠遠不及劉暢、碧桂園集團、娃哈哈集團等人。

許薇薇畢業(yè)之后就加入了世茂股份,2009年,她替代父親成為了公司的總裁。Wind數(shù)據(jù)顯示,從2009年至2015年,世茂股份的營業(yè)收入從10.61億元增長至150.33億元,增長了14.16倍;凈利潤從2.22億元提升至29.29億元,增長了13.2倍;資產(chǎn)總額從159.8億元增長至653.48億元,增長了4倍。

多項指標顯示,許薇薇任職期間業(yè)績不俗。不過,2015年1月,許薇薇不再擔任世茂股份總裁,退任副董事長,由職業(yè)經(jīng)理人劉賽飛接任。工商資料顯示,同年2月,世茂股份法定代表人由許薇薇變更為劉賽飛。許薇薇退任的原因,外界不得而知。

許世壇1997年畢業(yè)于悉尼科技大學,2001年取得英國格林威治大學的房地產(chǎn)理學碩士學位,并于2004年在澳大利亞南澳大學取得工商管理碩士學位。

或許與眾多地產(chǎn)二代一樣,自出生日起,許世壇就肩負著家族企業(yè)傳承的重任。公開資料顯示,當年剛從悉尼科技大學畢業(yè)時,許世壇先入職了香港一家房地產(chǎn)代理公司,從最基層的員工做起,每天挨家挨戶上門推銷。2000年3月,許世壇于正式加盟世茂房地產(chǎn),出任銷售總監(jiān),負責項目的銷售、營銷、管理及設計工作。

值得注意的是,按照前述2009年確定的“分家”原則經(jīng)營多年之后,大約在2015年開始,原定以商業(yè)地產(chǎn)為主的世茂股份,其住宅銷售超越商業(yè)地產(chǎn)業(yè)務,正式突破了原有清晰的業(yè)務劃分。

數(shù)據(jù)顯示,2015-2017年,世茂股份實現(xiàn)住宅銷售收入107.75億元、81.19億元和158.51億元,毛利率分別為30.39%、31.99%和45.08%;商業(yè)地產(chǎn)銷售收入分別為30.09億元、45.57億元和15.31億元,毛利率分別為38.78%、33.26%和21.07%。無論是收入規(guī)模抑或盈利水平,世茂股份的住宅地產(chǎn)都勝過一籌,顯然已成為住宅地產(chǎn)公司。

可以看出,地域和業(yè)務劃分是房企劃定同業(yè)競爭的基本原則,世茂集團也對旗下的兩家兄弟公司按照業(yè)務確定了同業(yè)競爭的原則,可隨著兩家公司各自向?qū)Ψ降臉I(yè)務范圍延展,這種涇渭分明的紅線逐漸模糊,兩家公司在業(yè)務構成和地域上都在向?qū)Ψ綕B透。

以2015年作為時間點,世茂股份突破上述劃定的同業(yè)競爭業(yè)務界限,且與世茂房地產(chǎn)在利潤分配上相得益彰。正如世茂股份所言,對于不可分割的地塊,將由公司與世茂房地產(chǎn)成立項目公司共同定性開發(fā),公司不斷增加的少數(shù)股東權益中的很大一部分即由世茂房地產(chǎn)構成。對于少數(shù)股東,世茂股份并未吝嗇,是否有意在配合世茂房地產(chǎn)東山再起?

從2015年至2019年,世茂股份凈利潤規(guī)模從29.19億元增長至38.41億元,增長約31.58%。但從股價表現(xiàn)看,世茂股份2015年初均價約為4.6元/股,至2020年6月17日為4.26元/股,近5年時間里,其股價不漲反跌。而同期,世茂房地產(chǎn)股價增長超過300%。兩家公司的股價變化對比,耐人尋味。

綜上來看,從2015年至2019年,世茂房地產(chǎn)僅“投資物業(yè)之公允價值變動+少數(shù)股東損益”項目的收益,占其同期凈利潤的比例高達60.21%、50.38%、28.06%、47.98%、34.06%。這意味著,在多年時間里,來自于前述兩項的貢獻占其當期凈利潤的50%左右,最高超過60%。換言之,剔除“投資物業(yè)之公允價值變動+少數(shù)股東損益”項目的收益,這家營收過千億的房企,房地產(chǎn)主營業(yè)務實現(xiàn)的凈利潤可想而知。

業(yè)績向來是企業(yè)叩響資本市場大門的“金鑰匙”。對于上市后的企業(yè),財務報表是一支吸引投資、縱橫資本市場的“魔法棒”。而在資本市場上,上市公司賣房保殼、粉飾財務報表等操作并不鮮見,利用新會計準則進行投資物業(yè)重估等手法,也合乎規(guī)則,但是,投資者要評估公司的真實投資價值,仍需關注其業(yè)績內(nèi)核。

05

能否消化?

近年的急速擴張,并非世茂房地產(chǎn)首次激進冒險。其2013年的兇猛擴張曾引發(fā)工程質(zhì)量失控、負債過高及地位滑落等問題。行業(yè)內(nèi),一度激進擴張的富力地產(chǎn)、福晟國際等房企相繼陷入被動局面。“大躍進”的世茂房地產(chǎn)會重蹈覆轍嗎?

去化壓力

有媒體戲稱“福晟跌倒,世茂吃飽”。這一番激進的收購及擴張之后,世茂房地產(chǎn)能否順利消化其納入麾下的大量項目?

如前文提及,大量的收購使世茂房地產(chǎn)的土地分布從一二線向三四線城市擴展,其進駐的城市從41個增加至120個。數(shù)據(jù)顯示,2017年,世茂房地產(chǎn)的土地布局主要集中在一線城市(58%)和二線城市(30%),三四線城市僅占12%;2019年,其新增貨值區(qū)域分布中,一線城市占比由49%降至12%,三四線城市占比則由13%暴增至51%。可以說,經(jīng)過幾年的擴張,世茂房地產(chǎn)的土地布局結構相比往日已完全倒置。

那么,三四線城市的項目容易消化嗎?

在全國三四線城市新開盤項目去化率下滑不足50%的情況下,世茂房地產(chǎn)承受的壓力可想而知。2018年,世茂房地產(chǎn)全年去化率為65%;2019年該項指標降至56.83%,同比下降超過8個百分點。

存貨/預收賬款、預收賬款周轉(zhuǎn)率兩項指標,是體現(xiàn)房企去化壓力的關鍵指標。根據(jù)Wind數(shù)據(jù)計算,2015年至2019年,世茂房地產(chǎn)的存貨/預收賬款分別為3.71、3.84、4.05、4.74、4.7;其同期的預收賬款周轉(zhuǎn)率分別為1.8、1.89、2.13、2.1、1.29。世茂房地產(chǎn)這兩項指標,在房地產(chǎn)業(yè)內(nèi)均位居靠后的位置。也就是說,世茂房地產(chǎn)是行業(yè)內(nèi)去化壓力最大的房企之一。在“房住不炒”、市場回歸理性的趨勢下,其經(jīng)營風險值得警惕。

融資壓力

表面上看,歷經(jīng)數(shù)年激進擴張的世茂房地產(chǎn),仍然不同于大多數(shù)閩系房企的“高杠桿”風格,其資產(chǎn)負債率在業(yè)內(nèi)并不算突出。2015-2019年,世茂房地產(chǎn)的資產(chǎn)負債率分別為69.4%、66.32%、68.54%、72.12%、75.25%。但顯而易見的是,其資產(chǎn)負債率是逐年上升的。

另一方面,世茂房地產(chǎn)的利潤增速開始放緩。Wind數(shù)據(jù)顯示,2018年,世茂房地產(chǎn)凈利潤同比增速僅為12.68%,較上年同期的51.6%增速下降接近30個百分點;2019年該項指標也不過23.35%。而同期TOP30上市房企的平均漲幅均超過30%。

如上文所述,世茂房地產(chǎn)的財務數(shù)據(jù)在一定程度上得益于關聯(lián)公司助力、投資物業(yè)價值重估等財技調(diào)節(jié)。但由于前述財技的優(yōu)化空間有限,同時在“買買買”的模式下,世茂房地產(chǎn)的總負債及凈負債率勢必會進一步走高。多重因素共振下,其融資能力軟肋或很快顯現(xiàn)。

另一方面,世茂房地產(chǎn)旗下持有不少酒店及商業(yè)資產(chǎn),其在該類商業(yè)物業(yè)上沉淀了大量資金,資金需求加大。數(shù)據(jù)顯示,過去兩年,世茂房地產(chǎn)在深圳、上海等地自持了不少酒店、高樓資產(chǎn);2018年內(nèi),世茂房地產(chǎn)有46億元收入來自酒店經(jīng)營、商業(yè)運營、物業(yè)管理及其他業(yè)務,同比增長26.9%。

Wind數(shù)據(jù)顯示,世茂房地產(chǎn)2015-2019年的速動比率分別為0.51、0.58、0.66、0.51、0.46。也就是說,其短債償付能力逐年下降,已經(jīng)跌至近年最低水平。同時,2019年其該項指標首次跌至0.5以下。事實上,財務理論表明,速動比率是反映上市公司償債能力的重要指標,是其速動資產(chǎn)除以一年內(nèi)到期的負債得到的數(shù)值。若速動比率低于0.5,則表明該公司存在短期償債能力風險。

相關數(shù)據(jù)統(tǒng)計顯示,2019年第一季度以來,世茂房地產(chǎn)的授信額度使用率超過90.09%,其他TOP20房企的授信額度使用率均在75%以下。這或表明,規(guī)模擴張下的世茂房地產(chǎn)相比其他房企資金流更顯干涸。如果世茂房地產(chǎn)仍在并購推動下的規(guī)模擴張之路上狂奔,其必然需要巨大的資金支撐,那么,其將如何保證資金鏈安全?

并購模式的風險累積

公開市場拿地貴、條件嚴苛,房企相繼都在并購上打主意。世茂持續(xù)扮演“新白衣騎士”的角色,成為繼融創(chuàng)中國和陽光城之后的新晉地產(chǎn)“并購王”。但是,并購市場上留下的好項目越來越少,雷越來越多。

有業(yè)內(nèi)人士表示,世茂房地產(chǎn)拿的項目中,有些是“搞不動”的項目,里面利益牽涉復雜,可能是無解的。例如,其斥資64億元收購的粵泰股份資產(chǎn)包中,廣州天鵝灣二期項目、嘉盛項目、中浩豐項目股權因債務訴訟已被凍結、查封或輪候查封,涉及債務訴訟金額逾45億元。世茂房地產(chǎn)收購粵泰股份的5個項目,均是通過股權轉(zhuǎn)讓或在建工程轉(zhuǎn)讓等方式進行合作,在建項目存在對外抵押以及被查封的情況,能否順利盤活存在變數(shù)。世茂房地產(chǎn)收購的項目中,有些已是“資不抵債”。

按照世茂福晟之間的“接管”方案,世茂房地產(chǎn)將福晟集團最優(yōu)質(zhì)的資產(chǎn)納入世茂海峽公司與即將上市的物業(yè)板塊,將次優(yōu)質(zhì)資產(chǎn)納入世茂福晟平臺,放棄了諸如福晟國際等相對劣質(zhì)資產(chǎn)。福晟集團委身于世茂房地產(chǎn)之后,后者與福晟集團仍然存在大量的關聯(lián)資產(chǎn)和項目,相關的債務糾紛仍然未得到解決。按照法律界人士的觀點,如果福晟債權人利益得不到保護,相關債權人仍然可能采取訴訟、仲裁、申請破產(chǎn)等手段去維護權利,通過破產(chǎn)程序撤銷世茂房地產(chǎn)和福晟集團之間的交易。從某種意義上說,世茂房地產(chǎn)接管福晟板塊的項目,后續(xù)仍有不少“麻煩”需要面對,而這些“掃尾”的消耗究竟會有多大,仍未可知。

房企要快速規(guī)模化發(fā)展,高周轉(zhuǎn)是關鍵因素。世茂房地產(chǎn)收購的項目,如果存在糾紛,或后續(xù)開發(fā)仍然面臨大量的資金籌措及運營難題,仍需持續(xù)“輸血”才能正式變現(xiàn),這或直接制約其周轉(zhuǎn)速度。世茂房地產(chǎn)表面上低價收購的項目,是“金元寶”還是“燙手山芋”,尚需觀察。